El cierre de 2025 ha marcado un punto de inflexión en el tablero internacional, consolidando un...

Tendencias fintech para el 2021

El confinamiento se ha terminado, pero las consecuencias de la crisis del COVID19 se siguen notando y muchas tendencias que han surgido durante estos días de cuarentena, se desarrollarán en los próximos meses para consolidarse en el 2021.

El sector Fintech ha seguido activo, pero también ha sentido las consecuencias de la crisis sanitaria con menor facturación, difícil acceso a nuevas rondas de financiación, y problemas para mantenerse relevante en los meses de parón por el confinamiento. Aún así, el futuro se augura favorable para todas estas empresas financieras con alto componente tecnológico, que ofrecen soluciones innovadoras en un sector tradicionalmente rígido.

Posibles tendencias que dominarán el sector Fintech en 2021

Aunque es complicado elaborar proyecciones fiables de lo que pasará en el sector, y más con la pandemia en expansión (ahora en el continente americano), se pueden distinguir diversas tendencias lideradas por empresas que han seguido operando e incluso experimentando importantes crecimientos por tener modelos especialmente adaptados a la "nueva realidad":

- Neobancos. Los llamados neobancos son entidades bancarias sin oficinas físicas. En la mayoría, estos neobancos permiten realizar todas las operaciones a través de su app, y ni siquiera es necesario entrar en su página web.

El dinero "en efectivo" puede desaparacer en los próximos años

Parece bastante claro que, con la tendencia a las sociedades occidentales a realizar todos los pagos por tarjeta o por el teléfono móvil, estos se encuentran perfectamente posicionados para ir acaparando cada vez más cuota de mercado a los bancos tradicionales. Monzo, Revolut o Qonto son los que ahora mismo están mejor posicionados.

Un estudio del neobanco alemán N26 por ejemplo, describe las preferencias bancarias de los españoles en 2020. Entre otras cosas, concluye que un 50% cree que en los próximos 5 años desaparecerán los cajeros y el dinero en efectivo, y más de un 70% está dispuesto a abandonar ahora el dinero en metálico. Datos que indican cambios en profundidad y que prefiguran una posible disrupción del sector de la banca tradicional. - Cambios en los hábitos de consumo. Durante la crisis del Coronavirus el consumo online se ha disparado, prácticamente todas las grandes superficies han tenido problemas para absorver la demanda. Incluso el gigante americano Amazon, que ha contratado a 175.000 trabajadores en plena pandemia, ha tenido problemas para satisfacer a los consumidores al tiempo que sus ventas aumentaban en dobles dígitos. Es probable que muchas de estar personas que han recurrido en masa a la compra online mantengan al menos parte del hábito para consolidar el ecommerce, y por lo tanto, los pagos electrónicos, definitivamente en todos los segmentos.

- Blockchain. La tecnología Blockchain desde sus inicios se ha colocado como garante de la transparencia y herramienta clave para poder sostener las monedas virtuales como el Bitcoin. Ahora sus aplicaciones se han diversificado en sectores como el sanitario o el almacenamiento en la nube. El prometedor futuro de la tecnología Blockchain puede que esté más ligado a otros sectores que el de las criptomonedas, y la crisis actual está ayudando a ponerlo de manifiesto.

- Inteligencia artificial. La inteligencia artificial hace años que está impactando en todos los sectores, especialmente el sanitario, y esta crisis ha impulsado todavía más la tendencia. Pero las empresas Fintech también están adoptando, y entre otros aplicativos se usa la para crear perfiles de riesgo automatizados de clientes, actuar como asistente digital para usuarios de plataformas tecnológicas, o elaborar modelos de riesgo para proyectos inmobiliarios.

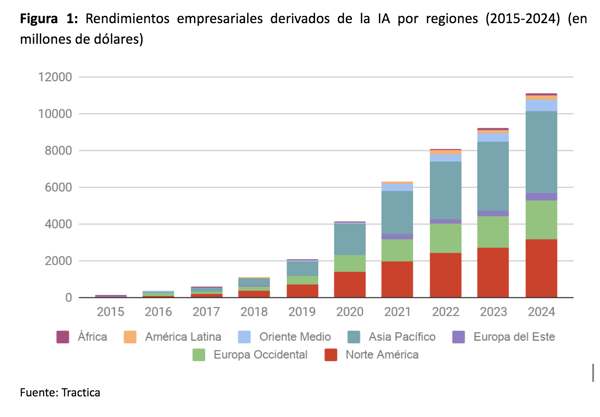

Proyección de la facturación derivada de la aplicación de tecnologías de inteligencia artificial en el mundo. - Crowdlending. En un contexto de necesidad de acceder al crédito, la tendencia a buscar vías alternativas o complementarias a la bancaria por parte de los promotores inmobiliarios va en aumento. De hecho en el caso de StockCrowd IN, se han podido completar 3 proyectos de financiación en plena pandemia, incluso con el mercado prácticamente parado y la incertidumbre todavía vigente por la crisis, demostrando que los inversores siguen activos si hay oportunidades atractivas. Desde el 2015 el crowdlending crece en dobles dígitos en todo el mundo, y esta tendencia no va a hacer más que acelerarse en los años siguientes gracias a la necesidad de digitalización de la financiación que esta vía provee.

En los próximos años las empresas Fintech dejarán de ser el hermano pequeño de las instituciones financieras tradicionales para ocupar la posición central. La generación Millenial ya ha adoptado como naturales muchas de sus soluciones y las generaciones más jóvenes ya son nativas en todo tipo de tecnologías. No volverán a las ventanillas, cajeros, ni soluciones analógicas para sus necesidades financieras.

Esta pandemia, como en tantos otros aspectos, parece que está sirviendo de acelerador de cambios que ya se prefiguraban en el horizonte, y que puede que lleguen antes de tiempo.