Para hacer que nuestros ahorros aumenten existe la opción de hacer una o varias inversiones, sin...

El análisis del riesgo en proyectos inmobiliarios

El análisis de riesgos es una disciplina compleja y apasionante en constante evolución:

Si en los años 70 el foco estaba puesto en el cumplimiento normativo -especialmente en lo concerniente a seguridad y salud; en los 80 éste pasaba al mundo asegurador -colocando al seguro en el centro de cualquier plan de gestión de riesgos con el cálculo del ‘coste total de riesgo’; en los 90 al de la auditoría basada en el control interno y la gestión de la calidad; en los 2000 se puso el acento en la identificación y gestión de oportunidades, llegando finalmente a la idea holística e integradora que representa el ‘enterprise risk management’.

Las tipologías de riesgo

Pero, ¿qué entendemos por ‘riesgo’? La International Standardization Organization (ISO) define ‘riesgo’ como ‘el efecto de la incertidumbre sobre los objetivos’, pudiendo ser este efecto negativo, positivo, o una desviación respecto a lo pretendido. A partir de ahí, existen todo tipo de variaciones en relación a esta definición.

Algunas organizaciones entienden el riesgo como algo puramente negativo, otras incluyen el término ‘oportunidades’ al tándem. Luego, tienen riesgos y oportunidades. Otras entienden que el término ‘riesgo’ incluye tanto a amenazas (negativas) como a oportunidades (positivas).

Un ejemplo de riesgo con impacto negativo -una amenaza-, podría ser una huelga en las instalaciones de un proveedor principal que pueda afectar a los plazos de entrega; o una insuficiente planificación de un proyecto inmobiliario, que pudiera provocar sobre costes en obra y, por ende, disminución en la rentabilidad esperada.

Un riesgo positivo -una oportunidad-, podría ser la disponibilidad de un recurso especializado para un proyecto que pueda permitir acelerar la entrega del mismo; o unas condiciones de mercado especialmente favorables para la venta de un inmueble.

Un riesgo que pueda suponer una desviación respecto a lo pretendido -incertidumbre-, podría ser la variación en los tipos de cambio (puede favorecer o ir a la contra); o el propio riesgo de mercado (el valor de los bienes puede aumentar o disminuir), afectando al plan financiero de la oportunidad inmobiliaria.

Sea cual sea la concepción que del riesgo tenga la organización, es imprescindible ser, primero consciente, y luego consistente con ella.

StockCrowd IN suscribe una visión moderna del risk management, tanto en cuanto a contemplar amenazas y oportunidades a la hora de identificar riesgos, como a la ambición integradora de la disciplina en todos los procesos de la organización. La forma de analizar riesgos, derivada de la importancia que reconocemos en la efectiva y eficiente gestión de riesgos, es lo que realmente nos diferencia del resto.

Más allá del scoring: cómo medimos el riesgo en StockCrowd IN

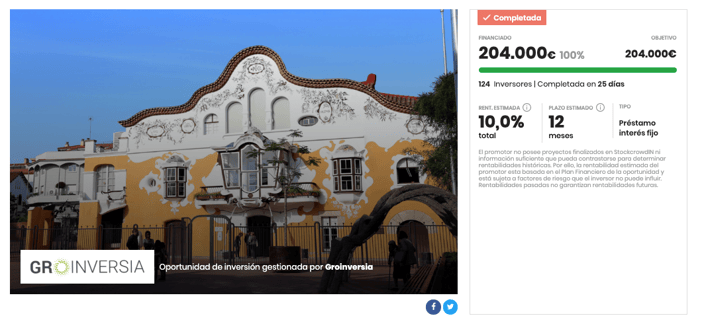

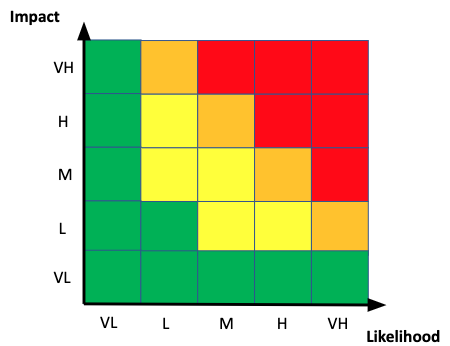

En StockCrowd IN hemos desarrollado un modelo propio de análisis y gestión de riesgos que combina análisis -clásicos en el sector- unidimensionales en forma de scorings (financiero y del proyecto), con análisis bidimensionales probabilidad/impacto a partir de la definición y aplicación de la matriz de riesgos.

El scoring es una forma indirecta de analizar y evaluar el nivel de riesgo, puntuando una serie de elementos frente a un criterio preestablecido. Ofrece la ventaja de ser ágil, sencillo y fácil de transmitir.

Sin embargo, el scoring es una herramienta ‘cerrada’ que dificulta la identificación de riesgos no tratados allí de antemano (y un riesgo no identificado es un riesgo no gestionado). Además, se tiende a ‘encapsular’ la realidad y casuística únicas de cada oportunidad en la estructura del scoring. Por último, la naturaleza eminentemente numérica del scoring puede hacernos caer en una falsa seguridad al creer que se está midiendo la exposición al riesgo de forma totalmente objetiva.

Lo cierto es que el scoring es una aproximación al nivel de exposición de riesgo mucho más cualitativa (y por lo tanto subjetiva) de lo que podría imaginarse.

La matriz de riesgo

Por el contrario, los modelos bidimensionales basados en la matriz de riesgos permiten salirse de los límites impuestos por las herramientas de scoring. Estos métodos, además de aportar mayor flexibilidad, permiten acercarnos mucho más a la esencia del riesgo, al evento en sí mismo, caracterizado por una incertidumbre/probabilidad y uno o varios impactos en los objetivos del proyecto.

Como punto negativo encontramos una mayor complejidad a la hora de ejecutar el análisis, además de una naturaleza predominantemente cualitativa -aunque un grado variable de cuantificación es posible- La matriz de riesgos permite una priorización según el tándem probabilidad-impacto, dejando fuera otras posibles vías de priorización de riesgos (inmediatez, urgencia, impacto estratégico, controlabilidad, etc.)

La matriz de riesgos requiere además de un ejercicio profundo previo de autoconocimiento y definición de objetivos, tolerancia (hasta dónde podemos desviarnos de nuestros objetivos, es decir, cuánto riesgo podemos asumir antes de considerar perdido al objetivo) y apetito de riesgo (qué nivel de riesgo estamos dispuestos a asumir en la consecución de nuestros objetivos). Sólo entonces puede diseñarse una matriz de riesgos verdaderamente adaptada a las necesidades y realidad de la organización.

En la imagen de la matriz de riesgos arriba mostrada puede observarse el apetito de riesgos en forma de cuatro zonas coloreadas de distinta forma: la zona verde se conoce como ‘zona de confort’; la zona amarilla ‘zona de precaución’; la zona naranja ‘zona de preocupación’; la zona roja ‘zona crítica’

Habitualmente diremos que los riesgos en la zona crítica estarán ‘fuera de nuestro apetito’ -necesitaremos tratarlos o eliminarlos-, los riesgos en la zona de confort estarán ‘dentro de nuestro apetito’ -podrán ser aceptados o tolerados-, los riesgos en las zonas de precaución y preocupación deberán ser tratados, transferidos o monitorizados según sea el caso.

El correcto desarrollo de una matriz de riesgos -de forma que muestre fielmente el apetito, tolerancia y capacidad de riesgo de la organización en relación a sus objetivos-, supone un ejercicio complejo y requiere de un mayor conocimiento en gestión de riesgos.

La Tríada

StockCrowd IN analiza y evalúa mediante esta herramienta tanto riesgos financieros como reputacionales y culturales, utilizando la tríada ‘matriz de riesgos - scoring financiero - scoring del proyecto’ en función de lo que aconseje la complejidad y tamaño de la operación inmobiliaria a ser evaluada.

De esta forma, StockCrowd IN optimiza el proceso de gestión de riesgos, explotando todas sus fortalezas y neutralizando sus debilidades:

- El Scoring Financiero evalúa a las principales empresas participantes en la operación (e.g. promotor, avalista, empresas holding, etc) desde un punto de vista estrictamente financiero, ajustando el criterio de análisis al tamaño de la organización.

- El Scoring del Proyecto pone el foco en la evaluación de los elementos que podrán tener mayor incidencia en el éxito del proyecto (e.g. experiencia del promotor, existencia y aplicabilidad de estudio de mercado, planificación del proyecto, presupuesto de la obra, etc.)

- El Scoring Global -calculado a partir de la matriz de riesgos-, evalúa el conjunto de la operación desde un punto de vista global, analizando los riesgos identificados a partir de la categorización de riesgos elegida de acuerdo al apetito de riesgo establecido.

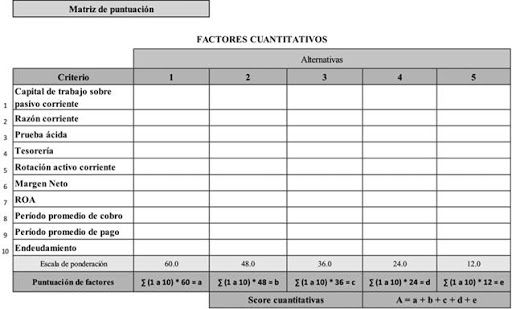

Un ejemplo de aplicación de los scorings de riesgo en combinación con la matriz de riesgos puede encontrarse en la promoción llevada a cabo por el grupo Groinversia para la adquisición y reforma de un inmueble en Sant Joan Despí. En esta oportunidad, la solidez de los estados financieros del grupo promotor -buen Scoring Financiero-, permitió mejorar el Scoring Global en un 10%.

Es la correcta combinación de estos tres elementos la que permitirá contar con un análisis de riesgos apropiado para la posterior toma de decisión, tanto en cuanto a si proseguir o no con la oportunidad, como respecto a las posibles medidas de respuesta a adoptar frente al nivel de riesgo medido.

Este modelo de gestión de riesgos se encuentra en constante desarrollo y mejora de acuerdo a las mejores prácticas en la disciplina, permitiendo a StockCrowd IN actuar siempre de forma proactiva, anticipándose en gran medida a las distintas casuísticas de los diversos contextos en los que opera.

Si tienes alguna duda sobre riesgos en proyectos inmobiliarios no dudes en ponerte en contacto con nosotros a comunicacion@stockcrowdin.com