Hace unas semanas publicamos que al analizar una empresa revisábamos elementos cuantitativos...

Nuevo modelo de riesgo en StockCrowd IN

StockCrowd IN pone en funcionamiento su nuevo modelo de análisis de riesgos para aquellos proyectos a ser publicados por la plataforma.

Un nuevo modelo

StockCrowd IN contrató los servicios de la empresa AIS Group, experta en modelos de gestión de riesgos de crédito a partir de técnicas de inteligencia artificial, inteligencia de negocio y tecnología, para la mejora del modelo de análisis de riesgos empleado hasta ahora. Durante los últimos meses ambas organizaciones han trabajado conjuntamente para cumplir este objetivo.

El nuevo modelo de análisis de riesgos ha buscado mejorar las herramientas ya disponibles de la siguiente manera:

- Uso de las bases de datos y conocimiento en big data de AIS sobre promotores inmobiliarios y morosidad.

- Automatización del proceso de análisis de riesgos, incluyendo el cálculo de scorings y ratings.

- Incorporación del conocimiento experto y buenas prácticas de AIS en el análisis del riesgo de crédito (análisis del promotor) y en el análisis de oportunidades inmobiliarias (análisis de la promoción).

Lo anterior ha sido llevado a cabo reconociendo las virtudes del modelo ya disponible, buscando crear sinergias entre ambos enfoques en el análisis de riesgo.

El nuevo modelo, totalmente especializado en el sector inmobiliario, permite la obtención de tres scorings y ratings: promotor, promoción y global.

Rating del promotor

En el caso del rating del promotor, el modelo utiliza información cuantitativa y cualitativa para calcular una serie de ratios, mediciones y ecuaciones que, posteriormente, son evaluados según la base de datos construida por AIS frente a la probabilidad/tendencia de sufrir morosidad. De esta forma, es posible construir un modelo que solamente tenga en cuenta aquellas mediciones o ratios que materialmente impactan sobre la probabilidad de que un promotor pueda incurrir en impago.

El scoring del promotor es el resultado de la combinación de tres módulos de cálculo distintos: el módulo financiero, el módulo operativo, y el módulo cualitativo.

El modelo distingue entre promotores pequeños (facturación igual o inferior a diez millones de euros), y grandes promotores (aquellos cuya facturación sea superior a los diez millones de euros)

El modelo está preparado para trabajar escenarios en que el promotor es una sociedad vehículo especial (SPV en inglés), en cuyo caso podría modificarse la puntuación posible a obtenerse en el scoring del promotor, teniendo en cuenta el distinto perfil de riesgo en este tipo de casos.

Rating de la promoción

Por otra parte, en el caso del rating de la promoción, este se calcula como una combinación entre la rentabilidad de la misma y una serie de factores cualitativos como: estado de tramitación de la licencia, grado de aportación de recursos propios por parte del promotor, nivel de profesionalización de la planificación del proyecto, nivel de trabajo y detalle en el presupuesto, o capital concedido a través de préstamo hipotecario.

En el cálculo de la rentabilidad de la promoción, expresada mediante la tasa interna de rentabilidad (TIR), el modelo extrae parte de la información necesaria de una fuente externa, de manera que se obtiene la validación por un tercero del cálculo de la rentabilidad de la operación.

Rating global

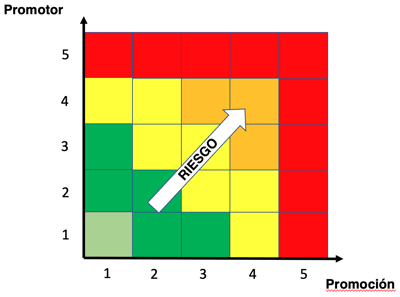

Una vez obtenidos los scorings y ratings tanto del promotor como de la promoción, el modelo los fusiona en un scoring y rating globales que tienen en consideración el tipo de préstamo (fijo o participativo) de cara a asignar pesos a las puntuaciones de promotor y promoción.

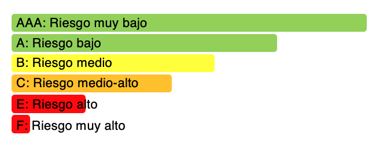

El nuevo modelo establece la siguiente escala de ratings:

Es importante señalar aquí que la escala de rating utilizada por StockCrowd In es propia, habiendo sido adaptada para ser utilizada en sus proyectos concretos. Esta escala, como ocurre con el resto de PFPs, no ha sido homologada de manera general o revisada por CNMV.

Con este nuevo modelo, StockCrowd In suma la experiencia y conocimiento de AIS en tecnología big data y análisis del riesgo de crédito, automatiza el análisis de riesgos, y lo especializa en el sector inmobiliario.

No obstante las anteriores mejoras en cuanto a la aplicación de tecnología y automatización, StockCrowd In es plenamente consciente de la necesidad de contar con el juicio de un experto en análisis de riesgos a modo de 1) contrastar los resultados de la nueva herramienta; 2) estimar situaciones o riesgos que pudieran no estar siendo contempladas en situaciones puntuales; 3) identificar limitaciones del modelo con el objetivo de seguir mejorándolo.