Dentro del proyecto de fusión de StockCrowd IN con la plataforma Growly, a día de hoy, 11 de...

El Crowdfunding: la nueva forma de invertir y financiar proyectos

¿Qué es?

Es la financiación de proyectos a través de múltiples personas. Internet ha permitido que este tipo de financiación crezca exponencialmente en los últimos años, tal como indica el último informe de Universo Crowdfunding sobre el tema, donde se indica que el crowdfunding ha crecido un 25% en 2019.

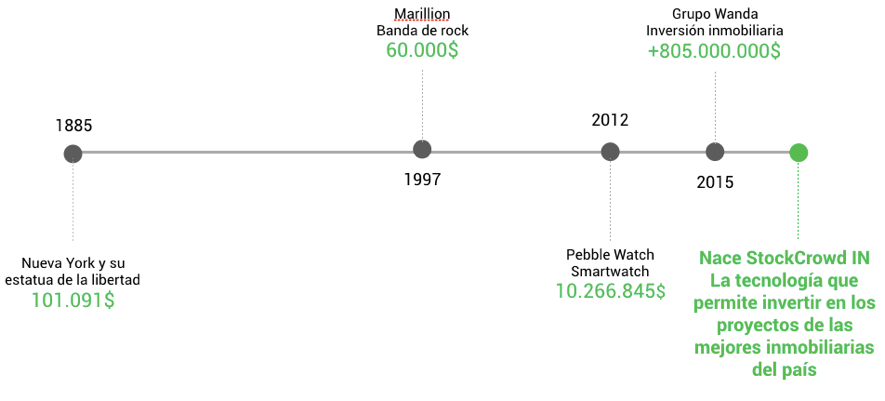

La evolución del crowdfunding. Hacia la profesionalización

Fuente: StockCrowd IN

Fuente: StockCrowd IN

Desde 2012 el crowdfunding ha tenido un impulso por parte de los reguladores de los diferentes países para que se consolide como una alternativa de financiación e inversión seria y profesional, y se ha establecido un marco regulatorio que le permite actuar con todas las garantías de la ley.

El crowdfunding inmobiliario

El crowdfunding inmobiliario se articula a través de operaciones de préstamos o ampliaciones de capital vinculadas a una sociedad que explota un inmueble y en la que participan múltiples inversores a través de internet.

El inversor visualiza toda la información del proyecto inmobiliario y puede materializar la inversión a través de internet, en las diferentes oportunidades que presenta la plataforma.

Esta modalidad tiene el potencial de aportar transparencia al sector, poniendo al alcance de un click las rentabilidades de este sector.

¿Cómo está organizado?

Actualmente el mercado está organizado en plataformas que conectan proyectos inmobiliarios con inversores a través de medios digitales.

En la mayoría de países estas plataformas deben obtener una licencia a través de su regulador.

El Crowdfunding en España

Han surgido plataformas de nueva creación que construyen sus propios proyectos inmobiliarios y otros de terceros.

Desde 2015 es un mercado regulado en el que las plataformas necesitan obtener la licencia de Plataforma de Financiación Participativa. Esta es una licencia que otorga la CNMV y cuya autorización pasa también por Banco de España en el caso de plataformas que otorguen préstamos. Aquí puedes acceder a la lista completa de PFPs autorizadas por la CNMV.

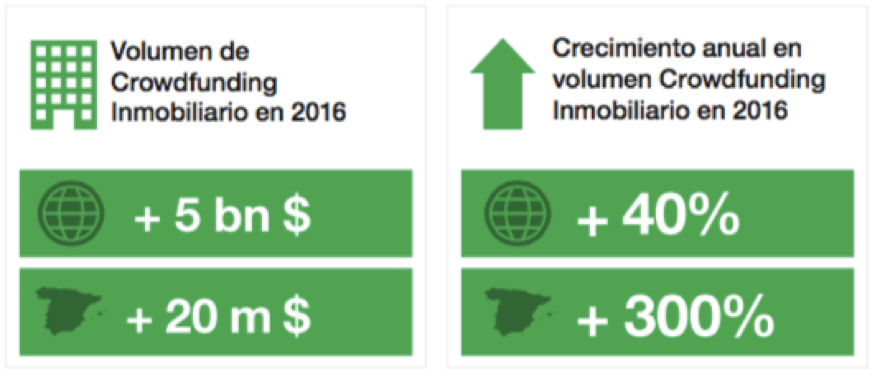

Gran crecimiento y aceptación

Esta modalidad de inversión ha tenido una gran acogida en el mercado. Esto es debido entre otros factores a la digitalización del mundo de la inversión. El inversor cada vez exige una mayor autonomía y accesibilidad a toda la información. Además, este modelo le aporta la libertad de invertir en las oportunidades inmobiliarias que este quiera.

Fuente: InmoCrowd. Massolution. Estimaciones Nesta

Mantente atento a nuestro blog para estar informado de todas nuestras novedades y consulta nuestra guía inmobiliaria para conocer todo lo que necesitas saber acerca del sector.