España es uno de los países donde más se invierte en bienes raíces. La fuerza del sector...

¿Es seguro StockCrowd IN?

En este artículo intentaremos explicaros el funcionamiento de StockCrowd IN, cómo es por dentro, cuál es su regulación, por qué se llama “PFP”, qué seguridad ofrece a aquellos que ponen su dinero en la plataforma, qué riesgos que existen y qué la hace diferente al resto.

Las Fintech y el crowdfunding inmobiliario

StockCrowd IN es una compañía con un gran componente tecnológico actuando en el sector financiero. A estas compañías se las llama “Fintech”, locución de financial+ technology en inglés. Dentro de este sector Fintech, hay centenares de compañías operando en decenas de subcategorías. Algunas de ellas podrían ser los neo-bancos, los medios de pago electrónico o el Blockchain.

Otra de estas subcategorías es el crowdfunding inmobiliario en la que se enmarca StockCrowd IN.

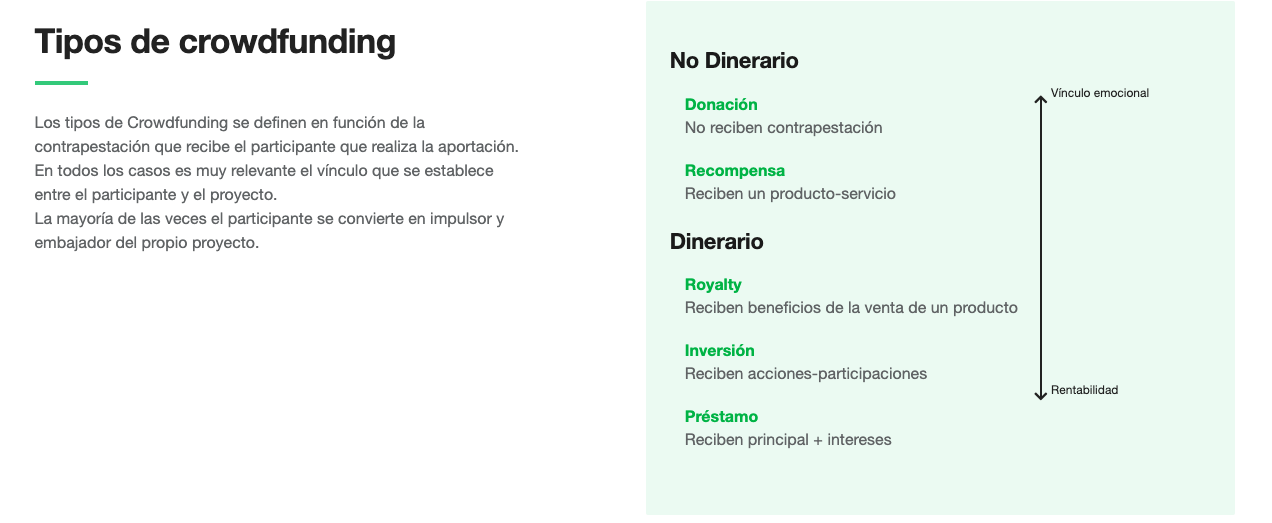

“Crowdfunding” es una locución que une las palabras “crowd”, multitud en inglés, y “funding”, financiación en inglés. No hay que confundir el crowdfunding de recompensa, donde quien aporta dinero no invierte sino que dona a cambio de una recompensa (por ejemplo: un libro, una camiseta, un reloj…), con el crowdfunding inmobiliario, donde sí se espera ese retorno económico.

Dentro del crowdfunding inmobiliario distinguimos dos subcategorías:

- el crowdlending, locución inglesa de “crowd” (multitud) + “lending” (prestar),

- y el crowdequity, locución inglesa de “crowd” (multitud) + equity (acciones).

Traduciendo literalmente del inglés, significa prestar dinero por multitud (crowdlending), y adquirir acciones por multitud (crowdequity). Es decir, que muchas personas hagan un préstamo conjunto, o que muchas personas adquieran acciones de una sociedad conjuntamente.

En esencia, lo que permite StockCrowd IN con su tecnología es que miles de personas pueden participar en oportunidades de inversión simplemente con una conexión a internet, algo que antes de la aparición del concepto "crowdfunding", no existía.

StockCrowd IN por lo tanto, se puede ver como un nuevo activo financiero al que pueden acceder tanto inversores profesionales como inversores particulares por igual.

StockCrowd IN una Plataforma de Financiación Participativa

Al no existir una legislación adecuada para estos nuevos actores dentro del sector “crowdfunding”, la CMNV (Comisión Nacional del Mercado de Valores), órgano adscrito a la Secretaría de Estado de Economía para regular estas materias, creó un nuevo ente legal con el nombre de "Plataformas de Financiación Participativa" (la Ley 5/2015, de 27 de abril, de fomento de la financiación empresarial), también conocidas por sus siglas, "PFPs".

Página de registro oficial de StockCrowd IN en la web de la CNMV

StockCrowd IN es una plataforma de financiación participativa que obtuvo la licencia por la CNMV en el año 2018 y que, en consecuencia, tiene que cumplir con unos requisitios legales que os contamos a continuación.

Qué pide la CNMV a StockCrowd IN

StockCrowd IN está obligado a cumplir lo siguiente, acorde a los requerimientos de la Ley 05/2015, de 27 de abril sobre fomento de la financiación empresarial ya mencionada anteriormente:

- StockCrowd IN ha de dar cumplimiento a una serie de requisitos mínimos en cuanto a capital social disponible, organización administrativa, recursos y medios para ejercer la actividad, reglamento interno de conducta, y mecanismos para asegurar la continuidad de los servicios comprometidos en caso de cese de actividad.

- El reglamento interno de conducta es especialmente importante. StockCrowd IN -así como sus administradores, altos ejecutivos y socios-, se obliga a actuar de forma que se evite cualquier conflicto de interés en la aprobación y posterior publicación de oportunidades por la plataforma. Se obligan además a ejercer su actividad de acuerdo con los principios de neutralidad, diligencia y transparencia, con arreglo al mejor interés de sus clientes (inversores y promotores).

- StockCrowd IN está obligada a verificar que el destino de la financiación por ésta promovida sea un proyecto concreto del promotor de tipo, empresarial, formativo o de consumo. En ningún caso esta financiación podrá ser utilizada para 1) la concesión de préstamos o créditos a terceros como financiación profesional, o 2) la suscripción o adquisición de acciones, obligaciones y otros instrumentos financieros, ya sean de instituciones de inversión colectiva o admitidos a negociación en un mercado regulado.

- StockCrowd IN ha de velar, por lo tanto, por que el promotor destine la financiación obtenida para unos usos concretos, evitando otros de mayor riesgo para el inversor.

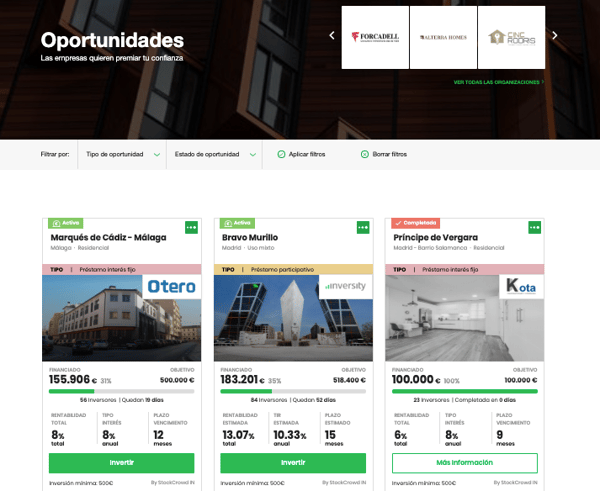

Las oportunidades de inversión tal como se muestran al usuario en StockCrowd IN cuando un usuario entra en la página web.

- StockCrowd IN está obligada a recibir, seleccionar y publicar proyectos de financiación participativa. Esto significa que no todos los proyectos que llegan a sus manos serán publicados en la plataforma.

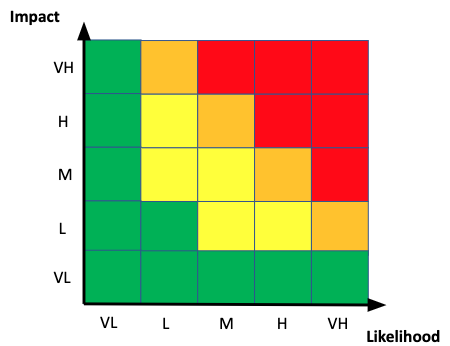

- StockCrowd IN lleva a cabo un análisis de riesgos de cada oportunidad de inversión, analizando y evaluando tanto al promotor de la oportunidad, como a la oportunidad en sí misma. El análisis de riesgos puede dar como resultado 1) la oportunidad es rechazada – ya sea por no ajustarse al tipo de actividad para el cual la PFP tiene autorización para operar, o debido al elevado nivel de riesgo evaluado-, y no será publicada, o 2) la oportunidad es publicada por la plataforma, al haberle sido asignado un scoring de riesgo por encima de los niveles mínimos exigibles. En StockCrowd IN, por ejemplo, el 83% de los proyectos que se presentaron el 2019 fueron descartados en alguna de las fases de evaluación, es decir, la mayoría de proyectos que llegaron a la plataforma ese año no llegaron a publicarse.

La matriz del riesgo es uno de la herramientas clásicas de análisis de riesgo para proyectos inmobiliarios.

La matriz del riesgo es uno de la herramientas clásicas de análisis de riesgo para proyectos inmobiliarios. - StockCrowd IN actúa, por lo tanto, como barrera de defensa del inversor, aumentando la seguridad que éste último puede tener respecto a las oportunidades publicadas por el primero.

- En lo que respecta a la publicación de oportunidades, StockCrowd IN deberá velar porque el potencial inversor reciba información completa y veraz acerca del promotor y del proyecto a financiar.

- StockCrowd IN se asegura de que, para cada proyecto de financiación participativa, se establezca un objeto de financiación y un plazo máximo para poder participar en la misma. De esta manera actúa como enlace entre promotores e inversores.

- Finalmente, StockCrowd IN ha de reportar anualmente a la CNMV sobre el conjunto de sus actividades durante cada ejercicio económico. Este control proporciona la oportunidad a la CNMV para realizar seguimiento de la actividad de la plataforma, además de posteriores inspecciones o auditorías en busca de aseguramiento del cumplimiento normativo.

Todo lo anterior, basado en el cumplimiento normativo, conforma un conjunto de medidas de seguridad al inversor que se perderían en menor o mayor grado de no existir la obligación de cumplir con la Ley.

En StockCrowd IN vamos incluso más allá, tenemos en marcha un completo sistema antifraude, controlando cada una de las inversiones y transacciones realizadas, así como verificando la identidad tanto de promotores como de inversores, contribuyendo a la protección de los intereses de ambos.

¡Ha sido largo! pero esperamos que haya quedado todo claro ;)

Ahora os toca a vosotros, queremos saber qué experiencias habéis tenido con StockCrowd IN y qué dudas os quedan, responderemos a todos los comentarios.